Este documento contiene varios gráficos interactivos. Aquellos que contienen leyendas permiten activar y desactivar la correspondiente línea según lo desee.

Este documento contiene varios gráficos interactivos. Aquellos que contienen leyendas permiten activar y desactivar la correspondiente línea según lo desee.

This document contains various interactive graphs. On those that have legends you can enable and disable the respective curves as you see fit.

La información contenida en el presente documento se basa en la información obtenida tanto de fuentes propias como de información de carácter público o suministrada por otras terceras entidades, sin que GRUPO ASE haya procedido a verificar la exactitud de la información obtenida por las fuentes citadas, así como está basada en la interpretación de los mercados de electricidad y gas que realizan los analistas de Grupo ASE. Grupo ASE se compromete a llevar a cabo su cometido con la mayor diligencia y profesionalidad, pero no garantiza ni asegura el resultado de sus análisis o de las recomendaciones realizadas. Los datos, informaciones, previsiones y recomendaciones contenidas en el presente documento han sido elaboradas con independencia de las circunstancias y objetivos particulares de sus posibles destinatarios y tienen como objetivo orientar a nuestros clientes facilitándoles un esquema analítico para la toma de decisiones e identificación de las diferentes tipologías de variables y riesgos, por lo que tienen un carácter orientativo y el uso que de las mismas se haga será responsabilidad exclusiva del cliente. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra, suscripción o cancelación de posiciones. Grupo ASE no asume ninguna responsabilidad por cualquier pérdida, directa o indirecta, que pudiera derivarse de la utilización de este documento o de la información, previsiones o recomendaciones contenidas en el mismo por parte de sus destinatarios. El cliente o destinatario del presente documento es el responsable último de las decisiones relativas a la aceptación del cierre de precios y posiciones a futuro, no pudiendo exigir a Grupo ASE ningún tipo de responsabilidad derivada del no cumplimiento de sus previsiones.

The information contained in this document is based on information obtained both from own sources and from information of a public nature or provided by other third parties. GRUPO ASE has not verified the accuracy of the information obtained from the aforementioned sources. The information is also based on the interpretation of the electricity and gas markets carried out by analysts of Grupo ASE. Grupo ASE undertakes to carry out its task with the utmost diligence and professionalism, but does not guarantee or ensure the result of its analyses or the recommendations made. The data, information, forecasts and recommendations contained in this document have been prepared regardless of the particular circumstances and objectives of their potential recipients and aim to guide our customers by providing them with an analytical scheme for decision-making and identification of the different types of variables and risks, therefore they are of an indicative nature and customer will be solely liable for their use. Neither this document nor its contents constitute an offer, invitation or request for purchase, subscription or cancellation of positions. Grupo ASE assumes no liability for any direct or indirect loss that may arise from the use of this document or the information, forecasts or recommendations contained therein by its recipients. The customer or recipient of this document is ultimately responsible for decisions regarding the acceptance of the closing of prices and future positions, and cannot demand from Grupo ASE any type of liability arising from non-compliance with its provisions.

▲ +10,3% vs junio 2021

▲ +166,8% vs julio 2020

▲ +146,2% vs julio 2020

▼ -0,9% vs julio 2020

▼ -6,85% vs julio 2020

Mercado ibérico

Q4-21: 103,13 (▲ +5,23%)

YR-22

España: 73,00 (▼ -0,10%)

Francia: 77,02 (▲ +4,6%)

Alemania: 74,98 (▲ +3,9%)

Brent: ▲ +1,6%

Gas (MIBGAS): ▲ +27,5%

Carbón (API2 Yr-22): ▲ +9,3%

CO2 (EUA): ▼ -4%

Respecto al mes anterior

vs junio 2020

vs junio 2020

▲ +14.62% vs October 2020

▼ -0,6% vs November 2019

▼ -X% vs November 2019

▼ -5.27% vs October 2020

▼ -3.4% vs October 2020

Q4-20: X (▼ -X%)

YR-21

Spain: X (+X%)

France: X (+X%)

Germany: X (▼-X%)

Brent: ▼ -X%

Gas (MIBGAS): ▲ +X%

Coal (API2): ▲ +X%

CO2 (EUA): ▼ -X%

Comparison with the previous month

Variation in the price for comprehensive electric power supply at high-voltage industrial rates

vs October 2019

Variation in consumption of comprehensive electric power supply at high-voltage industrial rates

vs October 2019

Mercado SPOT eléctrico español (OMIE)

El precio diario del mercado mayorista (POOL) en julio ha sido de 92,42 €/MWh. Es un 10,4% más alto que el de junio y se sitúa un 166,8% por encima de su cota hace un año. Además, casi duplica (+ 95%) la media de los últimos 5 años de un mes de julio y se convierte en el mes de julio más caro desde que hay registros.

El precio de electricidad se está consolidando en unos niveles sin precedentes. Además, existen señales de que parte de esta subida podría tener un carácter estructural a medio y largo plazo. El refuerzo político por parte de la UE a la descarbonización eleva el precio de las emisiones e impulsa los precios de los mercados energéticos de gas y electricidad.

Impulso de la UE a las políticas de descarbonización

Los objetivos de reducción de emisiones del 50% para 2030, anunciados por la Unión Europea hace dos años, comienzan a concretarse en normas y políticas concretas. El paquete legislativo “FIT FOR 55”, publicado el 14 de julio, incluye medidas específicas y más amplias para el sector de la aviación, el de transporte marítimo y por carretera y el de edificación. Además, aumenta el objetivo de generación renovable en Europa del 32% al 40% para 2030.

Y, aunque una de las medidas más esperadas, el impuesto fronterizo al carbono, no se pondrá en marcha de forma inmediata, sí se establece el marco para su implantación futura. No será nada fácil que los países miembros de la UE, con unas características y mix energéticos muy diversos, se pongan de acuerdo en el corto plazo para asumir estos objetivos, pero el camino emprendido no tiene vuelta atrás.

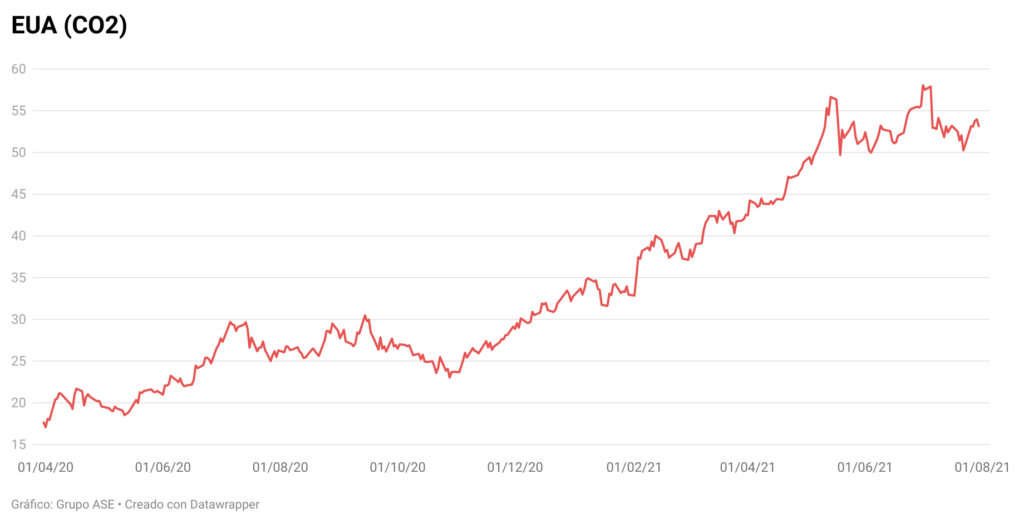

El mercado va por delante de la política y los fondos de inversión han visto en el mercado de derechos de emisión de CO2 (EUA) una oportunidad. En los últimos meses, la compra especulativa ha impulsado su precio por encima de los 50 €/t, lo que implica un incremento del 150% en un año. Los inversores perciben que la descarbonización requiere un precio mucho más alto del carbono y, también, que hay un apoyo político sin fisuras por parte de la UE.

El crecimiento de los precios del carbono ha elevado el coste de las centrales térmicas de carbón y el punto de paridad con los ciclos combinados de gas. A su vez, esta combinación presiona al alza los precios de la electricidad en una espiral que se retroalimenta y desafía la competitividad de la industria europea. Ya se oyen voces de algunos políticos para poner freno al precio de las emisiones. Pero todo apunta a que la respuesta futura de la UE se decantará por la imposición de aranceles al carbono, más que por relajar los objetivos o el mercado de derechos de emisión de CO2 (EUA).

La reducción de suministro de gas a Europa dispara la electricidad

Sin duda, el factor que está disparando los precios de electricidad en Europa está siendo el aumento del precio del gas, a consecuencia del desequilibrio entre su oferta y demanda.

Tradicionalmente, el gas natural licuado (GNL) que llega por mar flexibiliza el suministro del mercado europeo. Sin embargo, el rápido crecimiento de la demanda asiática de gas en 2021, encabezada por los dos mayores importadores del mundo, China (+17%) y Japón (+9%), está alejando de Europa los cargamentos de GNL procedentes de EE. UU. y Qatar. Para atraer esas cargas, los centros europeos, como el TTF holandés, deben elevar sus precios.

Por otra parte, también ha crecido la demanda de gas en Europa por un invierno largo y frío y por la recuperación de la actividad después del COVID. Como consecuencia, los niveles de almacenamiento europeos se encuentran en su punto más bajo (49%) de los últimos siete años.

La situación se podría paliar con un aumento del suministro por tubería desde Noruega y Rusia. Pero las interrupciones por los trabajos de mantenimiento de los gaseoductos junto a la postura de Rusia, que ha renunciado a aumentar las inyecciones como medida de presión, para que EE. UU. desbloquee el gaseoducto Nordstream2, están estrangulando la llegada del gas a Europa.

Este cuello de botella ha subido los precios de los mercados de gas diarios un 400% y los ha llevado a máximos históricos. Además, a corto plazo, incrementa el temor a que Europa no logre alcanzar los niveles de almacenamiento necesarios para garantizar el suministro óptimo en caso de que el próximo invierno sea frío. Todos los precios de la curva de futuros de gas se elevan e impulsan a los de la electricidad.

Está previsto que la demanda global de gas aumente un 3,6% en 2021 y un 1,75% hasta 2024. Sin embargo, la exploración de nuevos pozos de esquisto en EEUU es actualmente mucho más restrictiva con la administración Biden y, además, las entidades financieras consideran los proyectos de hidrocarburos en declive frente al sector renovable, lo que dificulta su financiación. Por tanto, durante los próximos años, será difícil que la oferta crezca al mismo ritmo que la demanda, al margen de la complejidad del transporte de GNL.

El fuerte aumento de los precios del gas, junto a la elevada cotización del CO2, ha triplicado los costes de generación de los ciclos combinados de gas en Europa y, por tanto, también los precios de electricidad. Por eso Alemania está recurriendo de nuevo a la generación de centrales de carbón, que vuelven a ser competitivas porque el gas está muy caro. Pero la vuelta al carbón alimenta la subida de los precios de las emisiones y la espiral se retroalimenta. Resulta complejo predecir por dónde puede romperse este ciclo alcista.

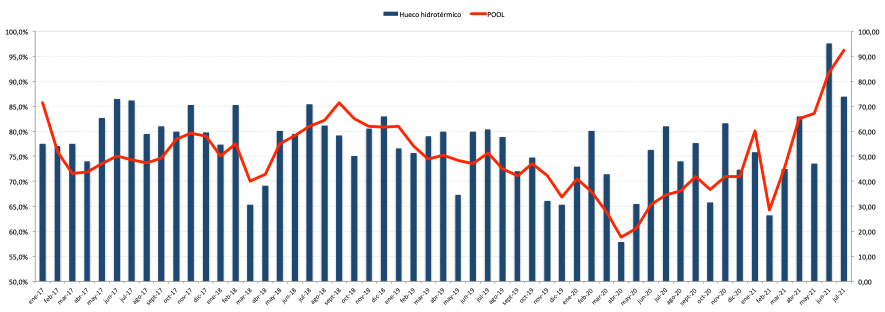

El hueco hidrotérmico marca el 87% de los precios de casación

El aumento de la demanda del verano en España, unido a la disminución de la generación eólica, incrementa la necesidad de una fuente de respaldo. Como las centrales de carbón están ya casi cerradas, son los ciclos combinados los que intervienen prácticamente en todas las horas y marcan el precio diario del POOL, repercutiendo sus elevados costes, muy encarecidos por el incremento del precio del gas y de las emisiones.

En el 87% de las horas de julio el precio lo ha marcado el hueco hidrotérmico. Es decir, una central de ciclo combinado de gas, una de carbón o una hidroeléctrica, que aprovecha su capacidad para almacenar energía para ofertar en las horas caras. Por tanto, el precio de la electricidad en España depende de los costes variables de las centrales de gas (gas y derechos de emisión de CO2).

De hecho, el pasado mes de junio el hueco de casación hidrotérmico llegó al 97%, el más alto de los últimos cinco años, cuya media es del 76,4% mensual.

Un aumento del hueco hidrotérmico conlleva, por regla general, una elevación de los precios de electricidad y viceversa, cuando desciende el hueco térmico baja el precio de la electricidad. Esta situación contrasta con el aumento de la generación renovable (+ 13,9%) y la disminución el hueco térmico (- 47,5%) respecto a julio del año pasado.

Sin embargo, cuando la demanda aumenta, como ocurre en verano, y la producción eólica se reduce, los ciclos combinados y las centrales hidráulicas mantienen el predominio de las horas de casación. En invierno, en cambio, las borrascas y el incremento de producción eólica pueden invertir la situación.

La oferta eólica se “retira” en las horas centrales y evita una posible reducción del precio

Un fenómeno que nos ha llamado la atención es que la producción eólica se haya reducido un promedio de hasta más de un 50% en las horas centrales del día, frente a las horas punta. Esta “retirada” de la oferta eólica sin explicación climatológica se produce en las horas en las que se incrementa la producción fotovoltaica. En esos momentos, la ausencia de competencia eólica ha dejado espacio a los ciclos combinados de gas y las centrales hidráulicas, que han marcado precios altos de casación en las horas centrales.

Sorprende que una tecnología que tiene un coste de oportunidad cero no entre en la casación en las horas centrales del día y pierda la oportunidad de obtener una retribución, ya que no tiene la posibilidad de almacenar. Este tipo de actuación es propio de la hidráulica, que puede elegir el momento de producir.

Por tanto, se plantea un interrogante que, de momento, no podemos responder: ¿por qué una empresa con capacidad de generación eólica renuncia a entrar en el mercado en las horas centrales, a la vez que otras tecnologías con costes de oportunidad muy superiores incrementan sus posibilidades de entrar? Este fenómeno desafía las reglas de un sistema de precio marginalista y creemos que requiere investigación.

Ha ocurrido todos los días del mes de julio. En algunos, como el 20 o el 21 de julio, resulta especialmente evidente, como muestra la gráfica:

La climatología y la generación renovable, únicos factores que podrían relajar los precios en los próximos meses

Los fundamentales que determinan los costes variables de las centrales de ciclos combinados (gas y emisiones), indican que seguirán fortalecidos durante 2021. Principalmente, porque las previsiones de demanda asiática de GNL son alcistas y seguirán absorbiendo gran parte de los cargamentos de GNL. Por otra parte, el mercado de CO2, cada vez más reforzado políticamente, es un valor seguro para los fondos de inversión y resulta improbable una caída del precio del CO2.

La posible relajación del precio de electricidad podría venir determinada por las condiciones climatológicas. Unas temperaturas mas suaves a nivel global reducirían la demanda y los precios de los mercados de gas y de electricidad. Aunque también podría suceder lo contrario: unas temperaturas más frías incrementarían los precios europeos a niveles récord, con los almacenes de gas muy por debajo de lo habitual. Incluso, en un caso extremo, se podría llegar a dar un desabastecimiento en países muy dependientes del gas como Reino Unido, cuyo mix depende en un 40% de los ciclos combinados de gas.

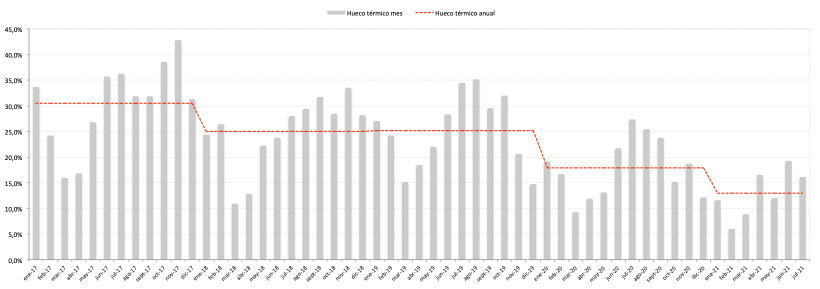

En España, el aumento de la fotovoltaica, la disminución de la demanda y el incremento del autoconsumo, están reduciendo el hueco térmico aceleradamente. En 2021 se sitúa en solo el 12,9%, a casi la mitad que la media de los últimos años (24,6%). De esta forma, ahora se requiere una menor producción eólica para que las renovables determinen las horas de casación. Por tanto, cada vez será más frecuente que las borrascas y el viento provoquen bruscas caídas del precio, como ocurrió el pasado invierno. Sin embargo, mientras el gas se mantenga caro, la volatilidad de los precios será elevada.

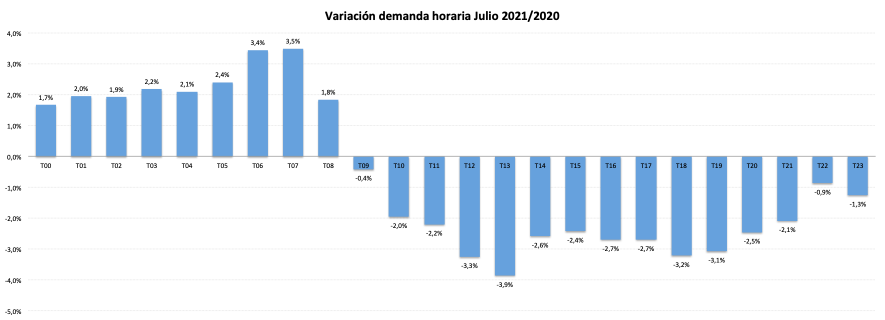

La demanda retrocede un 0,9% en julio y aplana su curva

A pesar de la recuperación de la actividad económica que refleja el crecimiento del 19,8% del PIB interanual, la demanda de electricidad cae un 0,9% en julio con respecto a 2020. Y si comparamos el dato con respecto a julio de 2019, cae un 4,2%. La demanda ha dejado de estar directamente ligada al crecimiento económico debido al aumento de la eficiencia energética y al impacto del autoconsumo.

Hemos analizado los datos de la variación de la demanda horaria, para comprobar si el reciente cambio tarifario que se aprobó el 1 de junio ha tenido algún impacto en los hábitos de consumo. La sorpresa ha sido mayúscula al observar los datos:

Mientras que en las horas valle la demanda se ha incrementado un 2% de promedio, respondiendo así a la señal de precio más económica, en las horas diurnas la demanda se hunde un 2,7% de promedio. En el descenso que se ha producido durante las horas centrales del día ha incidido el crecimiento del autoconsumo fotovoltaico. Iremos observando estos datos en los próximos meses, dado que pueden indicar un aplanamiento de la curva de la demanda, lo que tiene una elevada trascendencia para el sistema eléctrico y la formación de los precios.

La generación se hunde un 6,9% por el aumento de las importaciones

La generación de electricidad ha descendido este mes un 6,9%. Sin embargo, la generación renovable ha aumentado un 13,9% por el espectacular incremento (+ 36%) de la producción fotovoltaica. Las renovables han cubierto el 48% del mix y en las horas centrales del día la fotovoltaica ha liderado el mix de generación en España al cubrir más del 25% de la demanda.

La generación de los ciclos combinados se ha reducido un 47,5% debido al crecimiento de la generación fotovoltaica y al aumento de las importaciones francesas (+ 83%).

El mix de generación lo han encabezado las nucleares, con el 24%. En segunda posición, la eólica, con el 19,4%. Por su parte, los ciclos combinados han aportado un 14,4%, la mitad que hace un año.

Al contrario de lo que puede parecer, un elevado precio de la energía es un arma de doble filo para las grandes eléctricas porque acelera y promueve cambios en el sector. Atraídos por la rentabilidad de las tecnologías renovables, están entrando nuevos competidores a un segmento, el de la generación, accesible hasta ahora para unas pocas compañías. Por otro lado, el precio también hace que los consumidores se planteen su forma de consumir y se plantean alternativas como el autoconsumo o la creación de comunidades energéticas.

Y todo esto ocurre gracias al sistema de precios marginalista, que tanto se pone en duda últimamente. La política debería estar trabajando en crear un marco y en desarrollar una legislación que favorezca la democratización del sistema eléctrico, que es precisamente lo que quiere impulsar Europa.

El consumidor debe ser el nuevo protagonista de las nuevas políticas energéticas. Favorecer la generación distribuida, la creación de comunidades energéticas, el autoconsumo… gracias a las nuevas tecnologías, permitiría a España aprovechar todo su potencial renovable.

El sector energético podría convertirse en el gran motor de crecimiento del PIB, pero deben darse las condiciones legislativas óptimas que favorezcan su desarrollo y competitividad.

Hasta que esto ocurra, y en este largo camino para alcanzar los objetivos de descarbonización, las empresas sufren los precios altos con una merma de su competitividad. Para devolver la liquidez a las empresas españolas y estabilizar su coste eléctrico durante esta década, la estrategia debe basarse en una correcta diversificación, a través del cierre de un precio competitivo a largo plazo (PPA), que ofrece el mercado de futuros español, junto al autoconsumo.

Juan Antonio Martínez y Leo Gago

Analistas de Grupo ASE

La determinación de la UE atrae inversión al mercado de emisiones, por encima de los 50 €/t y con una subida del 150% en el último año

El precio del 87% de las horas lo ha marca el hueco hidrotérmico: una central de ciclo combinado de gas, de carbón o una hidroeléctrica

La generación eólica, que no se puede almacenar, no está entrando en las horas en las que se incrementa la generación fotovoltaica

Oferta y demanda de gas se desacoplaron a finales de 2020 y dejan precios en máximos y almacenes en mínimos

▲

+10,3% vs junio 2021

▲

+166,8% vs julio 2020

El POOL ha cerrado en 92,41€/MWh, con un aumento del 166,8% frente al mismo mes del año anterior y del 10,3% respecto al pasado mes de junio.

Los precios del POOL de julio han crecido un 11,2% en las horas valle y un 10,8% en las horas punta. En las horas solares el precio ha subido un 31,8%.

El precio de la luz en la tarifa de Precio Voluntario al Pequeño consumidor (potencia inferior a 10kW), también conocida como PVPC y regulado por el Ministerio de Industria, ha sido de 0,15775 €/kWh. Respecto a julio de 2020 sube un 70%.

▲

+69,97% vs julio 2020

Fuente: OMIE/ESIOS

El precio final medio para los comercializadores libres y consumidores directos ha sido de 95,98€/MWh, una vez sumados todos los componentes del precio. Esto supone una subida sobre el mismo mes del año pasado del 146,2%.

▲

+146,2% vs julio 2020

Los costes provisionales del sistema, englobados en los Servicios de Ajuste, Pagos por Capacidad y Servicio de interrumpibilidad en el mercado libre, han representado este mes un coste de 3,56€/MW. Los sobrecostes bajan 0,86 €/MWh respecto al mismo mes del año pasado por la bajada de los pagos por capacidad (-2,33 €/MWh) con la nueva tarifa.

▲

+11,18% vs junio 2021

▲

+167,4% vs julio 2020

▲

+21,06% vs junio 2021

▲

+170,1% vs julio 2020

▲

+6,6% vs junio 2021

▲

+134,57% vs julio 2020

▲

+9,84% vs junio 2021

▲

+170,7% vs julio 20201

▲

+24% vs junio 2021

▲

+2197,4% vs julio 2020

La demanda peninsular de energía eléctrica cae un 0,9% respecto a julio de 2020. Y ello a pesar de la recuperación económica que refleja el crecimiento del 19,8% del PIB interanual. El dato de la demanda ha dejado de estar directamente ligado al crecimiento económico por el aumento de la eficiencia económica y el impacto del autoconsumo.

Este mes durante las horas valle la demanda se ha incrementado un 2,0% de promedio, respondiendo así a la señal de precio más económica. En las horas diurnas la demanda se hunde un -2,7% de promedio.

La generación ha experimentado un descenso del 6,9% en julio. La producción nuclear y eólica han liderado el mix con el 24% y 19% respectivamente. Les siguen las centrales de ciclo combinado con el 14% del mix y un recorte de su producción del 47,5%, por el aumento de la producción fotovoltaica y de las importaciones. La fotovoltaica ha sido la cuarta fuente de generación del mix con el 12% del total y un crecimiento del 36%.

En julio, la generación ha estado muy diversificada. La menor producción nuclear y una moderada generación eólica han permitido que los ciclos combinados de gas y la cogeneración hayan participado muy activamente en el mix. La fuerte producción fotovoltaica en las horas centrales, liderando el mix con el 25%, ha reducido la participación de los ciclos combinados de gas en esas horas. Sin embargo, resulta sorprendente la reducción de la oferta eólica en las horas centrales del día, lo que ha permitido que los ciclos combinados de gas tuvieran presencia en dichas horas.

La generación proveniente de fuentes renovables ha representado el 47,8% del mix frente al 47,9% del pasado mes de junio y del 39,3% del año pasado, por el crecimiento de la generación fotovoltaica

La generación libre de emisiones CO2 ha sumado el 72,4% del mix, frente al 62,5% del mismo mes del año anterior. Este aumento supuso una reducción de las emisiones de CO2 del 12,8%.

Estos son los últimos datos de potencia instalada publicados por REE:

La generación eólica apenas ha tenido impacto en el precio del POOL de este mes porque no ha alcanzado cotas significativas.

La producción eólica del mes de julio ha sido un 0,7% superior a la de julio de 2020 y un 20,5% superior a la media de los últimos 5 años.

El hueco térmico de julio ha disminuido a un 15,8% del mix frente al 27,3% del año pasado. El aumento de la generación renovable y de las importaciones han reducido la aportación de los ciclos combinados de gas respecto al pasado año.

La rentabilidad de una CCGT está determinada en gran medida por la propagación máxima de chispas limpias (Peak CSS), es decir, por la diferencia entre el costo variable de gas y carbono de la planta y el precio de la energía. El siguiente gráfico muestra la evolución histórica promedio mensual y trimestral de los CSS con respecto al TTF (mercado de gas de referencia en Europa), en el momento de la entrega. El CSS medio de 2020, estimado por Grupo ASE, se sitúa en 7,84 €/MWh, mientras en 2019 fue de 13,69€/MWh. Pues bien, en marzo de 2021 los CSS fueron negativos: -2,22 €/MWh. La reducción de la demanda y el crecimiento de la producción renovable provocó que apenas trabajaran y no resultara rentable la producción de energía con los CCG.

Las reservas hidroeléctricas descienden. Se encuentran al 91,2% de las del año pasado y a un 87,7% de la media de los últimos diez años.

La generación hidráulica ha cerrado el 53% de las horas de casación con un precio medio de 93,7 €/MWh. La ventaja de esta tecnología frente al resto, para almacenar y generar energía de forma muy ágil, le está permitiendo sacar gran provecho de la situación actual, debido a los altos precios de generación de los ciclos combinados de gas, que cerraron el 20,5% de las horas con un precio medio de 92,6 €/MWh. Las energías renovables y la cogeneración cerraron en el 15,5% de las horas.

El saldo de la interconexión ha sido importador, con 736 GWh. Es algo menor al del mes pasado y contrasta con el saldo exportador de julio del año pasado. El incremento de las importaciones del 83% frente al año pasado es el principal motivo de este cambio de signo.

Los precios del gas prosiguen su escalada, lo que conlleva que los de la electricidad también sigan subiendo. Parecen no tener techo y, mes a mes, superan los récords anteriores. En España, el mercado de futuros ha experimentado un fuerte repunte en el corto plazo, con un avance del 5% del precio del Q4-21 (4º trimestre), que ya supera los 100 €/MWh. Por su parte, el Yr-22 español se mantiene en los 73,00 €/MWh.

En el resto de Europa el comportamiento de los mercados de futuros ha sido similar, incluso con subidas superiores. El Yr-22 francés se encarece hasta los 77 €/MWh (+4,6%) y el alemán avanza hasta los 75 € (+3,9%). De esta forma, el precio español recupera parte del descuento perdido en junio.

En el largo plazo en España se mantiene en mínimos históricos, aunque en las ultimas semanas comienza a subir por una mayor demanda. Grandes consumidores electrointensivos están haciendo cierres a largo plazo. El precio a 10 años en España se sitúa en torno a los 40 €/MWh. Esto no ocurre en Alemania o Francia donde los precios a largo plazo se sitúan alrededor de 60 €/MWh.

La opción de precio fijo SOLAR supone fijar un precio fijo para un volumen de consumo determinado perfilado proporcionalmente a los índices de productividad indicados en el siguiente cuadro para un periodo determinado:

Los altos precios y el incremento de la demanda asiática siguen alejando los cargamentos de gas natural licuado (GNL) de Europa y todo apunta a que el riesgo de suministro continuará el resto del año. El mantenimiento de las infraestructuras noruegas y rusas mantiene bajas las inyecciones por gaseoducto hacia Europa.

La situación de estrechez de suministro que vive Europa se agrava a medida que transcurren los meses y nos acercamos al próximo invierno. Los almacenes europeos se mueven en unos niveles históricamente bajos para estas fechas, del 49%. Sin duda, la velocidad con la que Europa consiga reponer su almacenamiento resultará clave para marcar el precio en las próximas semanas y meses. Si mantiene esta lentitud, el precio seguirá al alza. El Q4-21 en el mercado holandés (TTF) ya cotiza en niveles superiores a los 40 €/MWh, más del triple que en el último invierno.

La cotización tan elevada del gas está provocando que el carbón regrese a la generación de electricidad en parte de Europa. En Alemania el hueco térmico de julio ha sido cubierto por carbón y lignito en un 75% y por gas en el 25% restante. El gas está tan caro que entorpece el cambio del carbón por gas para generar electricidad, incluso con el precio de los derechos de emisiones de CO2 en niveles record. Se trata, sin duda, del caldo de cultivo para que las emisiones inicien en breve una nueva tendencia alcista en una espiral de precio que seguirá elevando los precios energéticos en Europa.

TTF (HOLANDA)

El escaso almacenamiento, que está un 40% por debajo del año pasado y las restricciones de suministro han llevado los precios diarios del TTF a máximos históricos en julio, por encima de los 36 €/MWh. Solo dos buques han atracado en las ultimas dos semanas en la terminal Gate. En los últimos días del mes, cuando la reducción de flujo del gaseoducto ruso Nord Stream a Europa bajó a cero, los precios llegaron a superar los 40 €/MWh. Este nivel implica una subida de más del 600% respecto a hace un año.

La curva de futuros se ha disparado ante las perspectivas de que se mantenga la estrechez de suministro durante los próximos meses. El Q4-21 ha superado los 40 €/MWh, un 16% más que el mes pasado y el Yr-22 sube hasta los 27,4 €/MWh, con una subida del 7,6%.

MIBGAS (ESPAÑA)

El contrato del próximo trimestre en España (Q4-21) alcanzó el máximo histórico con 42,05 €/MW, un 17,3% más que hace un año. Ni los altos flujos que llegan desde Argelia, que superan en un 30% la media anual, ni la reducción de la demanda de gas para generación (-46%) han sido suficientes para parar el golpe que supone la elevada de cotización de los mercados europeos y de las emisiones de carbono. Los almacenes también se encuentran en su nivel más bajo desde hace años. Se han contabilizado seis llegadas de buques a España en la última quincena, siete menos que el año pasado en estas fechas.

HENRY HUB (EEUU)

La cotización en EE. UU se ha visto influida por las fuertes subidas de los precios a nivel mundial, aunque continúa siendo un tercio de su precio en Asia o Europa. Unas temperaturas superiores a la media, junto con una reducción de los niveles de stock (los más bajos en 5 años) debido a la fuerte presión de las exportaciones, está elevando los precios spot diarios del principal mercado de gas de EE. UU. Además, la producción de gas natural licuado (GNL) se mantiene por debajo de los niveles prepandémicos debido al cierre de plataformas a consecuencia de la reducción de la demanda registrada en el primer semestre de 2020.

El alza de los precios en EE. UU. elevará el suelo de la cotización del gas en Asia y Europa en los próximos meses.

La UE presentó el paquete Fit for 55 a mediados de julio, pero no produjo un impulso inmediato de los precios de CO2 porque el mercado ya había descontado la mayoría de las decisiones adoptadas. Sin embargo, es muy probable que las medidas abran un nuevo ciclo alcista en el medio y largo plazo, después de 2024.

El futuro sobre el barril de Brent está intentando romper la barrera de los 70 $, ante unas perspectivas de mejora de la demanda en Occidente, por los datos solidos de EE. UU. y el repunte de la demanda de gasolina. Las expectativas de una mejora de la economía superan a las preocupaciones por el aumento de la oferta de petróleo de Irán, ante el posible levantamiento de las sanciones.

Frenazo en la cotización del carbón a lo largo de este mes. Al cierre de febrero el API2 el mes frente marcaba 65,25 $/t, lo que arroja una reducción de 5,1% respecto a enero. Sin embargo, comparado con febrero del año pasado sube un 18,6%. El API2 Cal 22 también corrige a la baja. Al cierre cotizaba en 68,7 $/t, con un descenso del 1,3% respecto a enero y con una subida del 8,65% en relación a febrero de 2020. Al margen de la previsión de días fríos en los primeros días de febrero, que provocó un ligero ascenso, la tendencia del resto del mes, de temperaturas suaves, ha provocado que poco a poco su cotización se haya ido reduciendo hasta llegar a tocar 62,5 $/t. Sin embargo, una serie de problemas en los países exportadores, vinculados al abastecimiento, ha tensionado un poco el mercado y le ha llevado a recuperar algo de terreno del que había perdido. No obstante, la previsión en el medio plazo es bajista, dado que no se espera una recuperación en la demanda en los próximos meses en función, sobre todo, por las temperaturas que se esperan.

Grupo ASE, con la información que le proporcionan 600 puntos de suministro, elabora índices de precio y consumo de electricidad:

Los datos disponibles a fecha de hoy se refieren al cierre de junio.

El índice ASE PTEI Total subió un 6,94% en junio frente al mismo mes de 2020.

El índice ASE PTEI de Energía, que refleja el coste de aprovisionamiento de las empresas en los mercados eléctricos, ascendió en junio un 14,01% mientras el coste de los accesos (distribución) bajó un 5,74% en relación a junio de 2020.

El índice ASE CTEI de consumo de junio mostró un fuerte aumento del consumo, del 7,71% frente al mismo mes del año pasado.

GRUPO ASE

(Sede central)

Gran Vía 81, piso 6º, departamento 2.

48011 – Bilbao (Bizkaia)

Tel: 944 18 02 71

ase@grupoase.net

MÁS SEDES

Comunitat Valenciana

Plaza Constitución, 7

Entresuelo izquierda

03550 – San Juan (Alicante)

Tel: 966 593 464

ase@grupoase.net

Región de Murcia

Avenida Libertad, 2, 2-D

30009 – Murcia

Tel: 618 212 774

ase@grupoase.net

Comunidad de Madrid

Avenida de América, 32

28922 – Alcorcón (Madrid)

Tel: 912 262 209

ase@grupoase.net

Catalunya

Cardenal Cisneros, 24

08225 · Terrassa (Barcelona)

Tel: 607 861 575

ase@grupoase.net

Andalucía

Calle Pago del Lunes, 9

18195 · Cúllar Vega (Granada)

Tel: 858 952 918

ase@grupoase.net

Grupo ASE nace en Bilbao en 2001 y está presente en todo el territorio nacional. Somos la empresa del sector eléctrico que defiende los derechos e intereses económicos de los consumidores industriales y agentes del sector con capacidad de compra. Nuestros valores son independencia, conocimiento técnico, poder de compra y optimización de la energía y su coste como parte de un servicio integral. En la actualidad contamos con más de 400 clientes y alrededor de 600 puntos de suministro.